Кассовый разрыв: что это и как его избежать?

Если на бумаге бизнес выглядит прибыльным, но каждый месяц приходится срочно искать средства на аренду, налоги или выплату зарплаты — значит, вас настиг кассовый разрыв. И хотя эта ситуация знакома многим предпринимателям, далеко не все знают, как эффективно с ней справляться.

В этой статье мы разберем, что такое кассовый разрыв, как его закрыть и как избежать, а также рассмотрим эффективный способ управления платежами с помощью платёжного календаря в Excel. Этот инструмент помогает планировать платежи, управлять графиком оплат и контролировать денежные потоки, чтобы своевременно предотвращать кассовые разрывы.

Что такое кассовый разрыв простыми словами

Кассовый разрыв — это временная нехватка денежных средств у компании для покрытия обязательных расходов. Например, он может возникнуть, если ваш клиент задержит оплату счета, а срок выплаты налогов наступит раньше поступления средств. С этой проблемой сталкиваются даже прибыльные компании, особенно если они активно инвестируют в свое развитие.

Какие могут быть последствия кассового разрыва?

- Задержка заработной платы — могут уволиться сотрудники, не согласные работать без своевременной оплаты.

- Расторжение контрактов с контрагентами — партнеры, недовольные задержками поставок, могут отказаться от сотрудничества.

- Штрафы и пени — за просрочку оплат по договорам, налогам и страховым взносам часто начисляются дополнительные санкции.

- Подрыв деловой репутации — частое невыполнение обязательств из-за кассовых разрывов подрывает доверие партнеров и клиентов.

Как закрыть кассовый разрыв

Когда кассовый разрыв уже возник, важно быстро найти способы для его закрытия. Вот что можно сделать, чтобы решить проблему:

Договориться с кредиторами (с теми, кому должен бизнес). Если средств не хватает на оплату всех обязательств, разделите платежи по срочности. Как правило, приоритетными будут оплата аренды и зарплаты, а с поставщиками можно договориться об отсрочке. При этом важно обосновать им кассовый разрыв временными трудностями, а не глобальными финансовыми проблемами.

Договориться с дебиторами (теми, кто должен бизнесу или оплата от них будет позже). Разделите платежи от клиентов на несколько категорий:

- Должники, задержавшие оплату — напомните им об обязательствах и предложите внести оплату частями для ускорения поступлений.

- Клиенты с подходящим сроком платежа — уточните, оплатят ли они вовремя.

- Плательщики с более отдаленным сроком оплаты — предложите оплатить заранее в обмен на скидку или бонус.

Оптимизировать расходы. Пересмотрите текущие затраты и временно отложите второстепенные расходы, такие как покупка нового оборудования или косметический ремонт.

Расплатиться личными средствами. ИП и собственники бизнеса могут временно покрыть кассовый разрыв собственными средствами (последним для этого потребуется составить договор беспроцентного займа). Обратите внимание: если вам приходится так делать регулярно, это признак, что ваша бизнес-модель не работает.

Подключить овердрафт. Это форма кредита, позволяющая уходить в минус на определенную сумму. Овердрафт лучше подключить заранее, чтобы при необходимости сразу иметь доступ к дополнительным средствам.

Как рассчитать кассовый разрыв на предприятии: формула для расчёта

Для того чтобы оценить вероятность кассового разрыва, можно использовать простую формулу:

, где:

- ОДС — остаток денежных средств;

- ДС — остаток денежных средств на начало периода (день, неделя, месяц);

- П — все ожидаемые поступления в течение периода;

- Р — все планируемые расходы.

Расчет этой формулы в начале периода поможет вовремя увидеть, предвидится ли дефицит средств. Внесите ее в Excel и регулярно обновляйте значения поступлений и расходов (хотя бы 3-4 раза в месяц) — так вы сможете заранее спрогнозировать возможные кассовые разрывы и оперативно предпринять необходимые меры.

Стоит отметить, что такой способ достаточно трудоемок и чреват ошибками — легко можно забыть учесть какие-либо платежи, что повлияет на точность расчетов.

Как избежать кассового разрыва, используя платежный календарь в Excel

Один из наиболее простых и эффективных способов управления финансами для предотвращения кассовых разрывов — использование платежного календаря.

Он представляет из себя таблицу, где учитываются все поступления и расходы компании, распределенные по датам. Платёжный календарь позволит точно спланировать, в какой день потребуются деньги и когда они поступят, и таким образом предотвратить возникновение кассового разрыва.

Для создания платежного календаря в Excel нужно внести в таблицу все планируемые поступления и расходы с конкретными датами и проставить формулы. Разделите платежи на срочные и несрочные, чтобы при необходимости оптимизировать траты, а также ежедневно пересчитывайте остаток средств, чтобы заранее выявлять возможные кассовые разрывы.

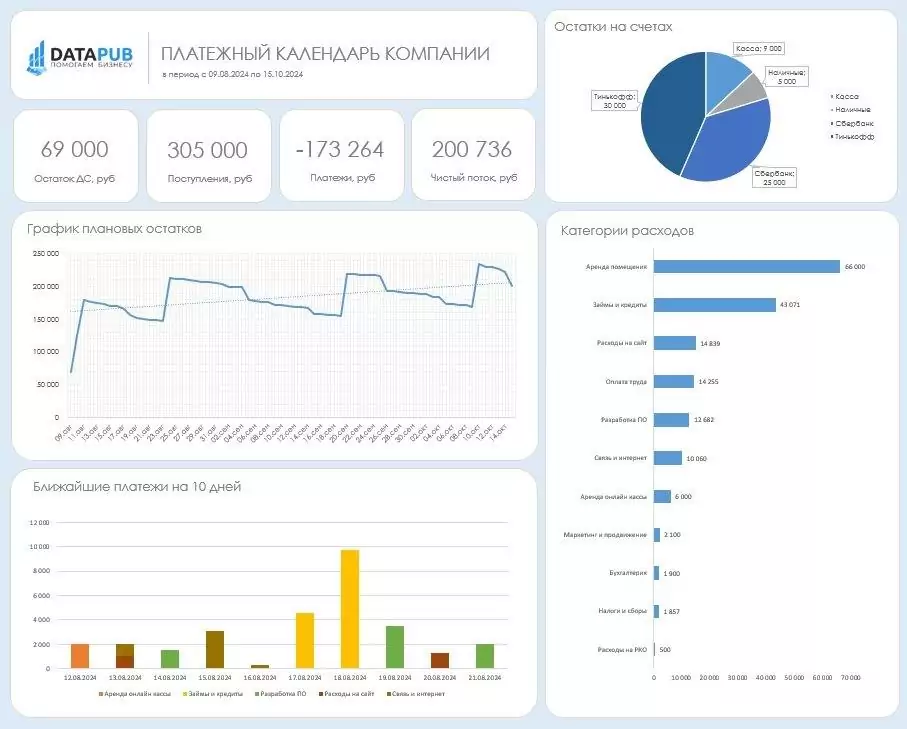

Чтобы упростить задачу, можно использовать готовый платёжный календарь в Excel, в котором уже настроены все ключевые параметры для учета. Он поможет вести учет еще удобнее, так как содержит автоматизированные функции для расчетов и визуализации данных.

Вам потребуется только настроить справочники с учетом вашей деятельности и внести исходные данные в соответствующие строки. После этого платежный календарь автоматически сформирует отчеты с полным набором аналитических данных и определит в какой момент могут возникнуть кассовые разрывы. Такой платежный календарь позволит легко планировать платежи, управлять графиком оплат и контролировать денежные потоки, а также поможет сэкономить ваше время и снизить риск ошибок.

Подводим итоги

Кассовый разрыв — это временный дефицит средств, с которым может столкнуться любая компания. Эффективное управление денежными средствами и использование таких инструментов, как платёжный календарь в Excel, позволит не только избежать кассовых разрывов, но и улучшить общее финансовое положение бизнеса.